企业融资,新鲜血液不可少 ——对近百家民营企业发展环境的调查

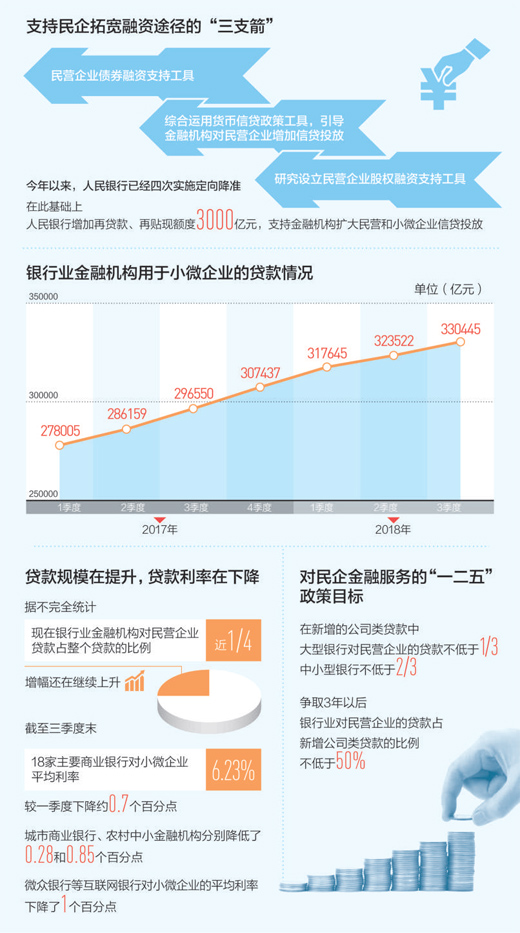

制图:蔡华伟数据来源:中国人民银行、银保监会等

待遇不一样,偏见要纠正

“到现在还有一些投资人搞‘入围名单’,不管你经营状况如何,反正民企不准入围,这种偏见应当纠正。”

“借钱变贵了。”在某省一家新能源公司做财务的李英,明显感觉到这几年企业融资成本在上涨。“2016年以前,银行贷款利率在基准利率上打九折,2017年还能打九五折,今年则回到基准利率。”

像李英这样能以基准利率贷款的民营企业还算“幸运儿”。“虽然近段时间银行贷款利率稍微稳定下来了,但前阵子一直在涨。”另一省份某医药公司董事长刘成贵说,他们公司主要通过银行贷款进行融资,“以前企业效益好,找银行贷款多少还给点优惠,今年可能是整个社会资金吃紧,各家贷款银行利率普遍上浮了5到10个百分点。”

相比明面上贷款利率的上升,获取资金难度加大是目前不少民营企业更大的痛点。去年下半年以来,受债券违约、股权质押平仓风险等影响,金融市场和金融机构对民企的风险偏好下降,民企整体融资出现困难,影响了企业流动性。

“民企和国企在直接融资上存在明显的差别待遇。”某大型零售商金融部门负责人李锴说,不论是银行间短期融资,还是在交易所发债,在相当条件下,投资人给民企和给国企的是两种价格。“差别对待增加了民企的融资难度,情况最严重的是今年4月,投资人甚至看都不看民企发的债,这对一些当时急需资金的民企来说会面临不小风险。”

“我觉得包括银行、险资、基金在内的各方,在评估上不应简单将国企、民企区别对待。到现在还有一些投资人搞‘入围名单’,不管你经营状况如何,反正民企不准入围,这种偏见应当纠正。”李锴说。

民营企业从银行获得贷款也不容易。“银行能给我们的贷款额度在收紧。”某文旅企业负责人周珊彤说,“我们找银行贷款,额度上就会打折扣,放款也不能一次到位,而是要分几批发放,银行的解释是上级行对规模管理得较严。”

“银行的贷款利率大约在5.6%,这个利率我们能接受,对企业来说,能贷到钱、解燃眉之急才是最要紧的,但现在银行给的贷款额度都比较低。”某汽车设备厂负责人顾继宏有些发愁,他们今年和一家大客户签了1亿多元的订单,为了尽快投产,经多方筹款后,还想找银行垫资300万元,结果银行回复没有额度。

“银行说是上级行卡了规模,另外也觉得这笔贷款有风险。我向银行解释过,这家大企业信誉良好,回款及时,不会拖欠我们的款项,而且我自己企业的回款账户可以放在银行,还有什么担心的呢?但银行还是说不行。我觉得银行在风险评估手段上可以更灵活一些,仔细调研,不要一觉得有风险就干脆不做贷款了。”顾继宏说。

大型民企借钱越来越难,中小民企更是难上加难。“我们公司规模小,除了用土地、厂房、设备等做抵押担保以外,银行还要求我用家庭资产甚至个人财产做担保,才能批给我贷款,‘有限责任’变成了‘无限责任’。”某农业设备公司负责人何森说。

记者在调查中发现,除了银行贷款之外,其他融资渠道也不好“走”,高企的费用抬升了民企整体融资成本。

某机械制造企业董秘付余敏介绍,他们找商业保理公司贷款,获得了一笔融资。“商业保理公司贷款年化利率为12.5%,是银行贷款利率的2倍,而且找这类公司贷款还有很高的手续费。”付余敏说。

融资工具不少,但达标的企业并不多,众多民企在银行之外融资无门。某智能装备制造企业财务部门负责人万霖介绍,有些下游企业实力不强,也没有足够的流动资金,希望通过融资租赁的方式购买他们的设备。“这原本是帮助制造企业提升销售业绩的好事,也能让小企业尽早提升制造能力,但有些机构就只做发达地区的业务,不做欠发达地区的,因为他们觉得那些地方的公司回款难、报表不漂亮、资质不足。但实际上,民企的情况千差万别,欠发达地区也有好企业。”

账款难收回,负担要减轻

“现在因为回款周期普遍延长一个月以上,公司必须贷款才能维持正常运转,这给企业带来不小的负担。”

张华管理着一家从事汽摩配件加工的中型企业,谈起资金周转状况,他表示压力很大:“我们厂2016年以前从未贷过款,但现在因为回款周期普遍延长一个月以上,公司必须贷款才能维持正常运转,这给公司带来不小的负担,融资成本提高,利润就被挤掉了。”

“我们的策略就是熬,有风险的产品不敢碰,高投入的行业都不做。”张华说,公司处于半停半开的状态,有了流动资金才敢考虑开工投入下一批项目。

针对应收款账期变长的问题,某建材公司董事长葛卫立说:“我们公司货款到年底基本也就能收回六七成,而且经常名义上账期是3个月,实际如果给我一张6个月期限的银行承兑汇票,账期就变成了9个月。”

一些民企经营规模不大,在付款周期方面较少有讨价还价的余地。“园林企业给政府做的项目都是通过垫资形式,以前首付款比例能到40%,后来只能付到30%,现在降到20%,付款周期也大大拉长。”某环保公司董事长隋月告诉记者,地方政府偿债能力减弱了,就把这部分压力转嫁给上游供应商,房地产客户也出现业绩下滑,中小企业因此陷入债务链。

“我们给地方政府部门做了许多高效节水项目,但全额垫资做完项目后,地方政府部门往往回款很慢,钱大半年都回不来,经营压力很大。”何森说。

这样的民企不在少数。某科技企业创始人吕欣说,公司的主营业务是建筑检测仪器,客户都是一些大型国企。“资金周转确实不灵活,应收款经常一拖就是半年到8个月。”

为了缓解资金链紧张问题,很多中小企业迫切希望银行提供流动资金贷款。某食品公司总经理黄兴告诉记者,如果没有银行支持,中小企业流动资金不足,就会缩减原材料采购,减少产品供应,市场占有率会迅速下降,企业经营规模不断萎缩,慢慢被市场淘汰。

解决融资难,信息要共享

“银行机构存款组织能力有所下降,在一定程度上会影响未来信贷投放规模的可持续增长。”

民营企业面临融资难融资贵,而银行也受制于资本约束和负债约束,放贷能力有限。资金面紧张、获取存款难度加大、负债成本上升、运营成本高企等,是此次调研中各家银行反映的共性问题。

“受多重因素影响,辖内银行机构存款组织能力有所下降,在一定程度上会影响未来信贷投放规模的可持续增长。”江苏常州银监分局局长陈惠莲介绍,当地银行存款的增长多以高成本的存款为主。“存款成本上升导致银行利差收窄,个别银行存贷款利率持平甚至倒挂,也在一定程度上影响了企业的融资成本。”陈惠莲说。

某股份制商业银行分行行长侯磊说,2017年起,该行存款只有210亿元,贷款却高达252亿元,除去准备金后,借差高达100多亿元,利率3%以上,这块资金成本非常高。另一家股份制银行分行负责人说,2017年起,银行业资金流动性普遍趋紧、利率市场化竞争激烈,银行自身的资金成本压力加大,间接抬高了企业融资成本。

“在吸收存款上,小银行一直是有困难的,对公存款、招标入围都比不过大银行,尤其是吸收对公存款,这是业内长期存在的现象。”某农商行副行长闫丝雨说,地方小银行产品单一、规模小、评级相对低,大部分存款都被大银行拿走了。

某股份制商业银行对公部门副总经理金三成说:“目前银行很难拉到存款,流动性紧张,受资本充足率和负债约束很大。有的规模不大但前些年表外业务做得比较多的城商行,存贷比非常高,已经达到90%左右了。”

银行内部的绩效考核和激励机制也在一定程度上造成银行不敢贷、不愿贷。陈惠莲说,从基层银行的现状看,一些银行在综合收益率等指标考核上没有对民营企业贷款予以倾斜,银行内部资金转移价格未及时调整,专项激励费用未安排到位,同时尽职免责尚难落实。“虽然监管部门对从业人员有尽职免责的规定,但在实际操作上,很难划清尽职免责和从业道德风险的边界。更重要的是管理机制未完全跟上,现在基层行放款,如果没有上级行在管理模式、工作方式、服务创新、产品设计、风险定价等方面的配套创新,基层信贷机构和人员难有更大的作为。”

多地银行信贷部门负责人向记者反映,企业在政府部门的工商、税务、信用信息等,对贷款审批具有十分重要的参考价值,现在调取企业信息需要额外付费,这增加了银行放贷成本。

“让银行真实、全面地掌握民企信息,是为它们提供融资服务的前提。”某大型商业银行分行副行长吴先屏介绍,企业信息散落在工商、税务等多个单位和部门,信息不共享,导致银行获得的客户信息不完全,往往出现企业多头贷款、过度融资等问题。

“我们想大力支持中小企业,但最大的担心来自银企信息不对称。”某股份制银行分行中小企业部总经理石斌杰说,“做贷款,当然要摸清企业的情况,比如税收、社保缴纳、公司产值、老板资金状况、贷款去向等,但这些问题靠目前的征信系统解答不了,增加了办理贷款的难度。另外,我们很希望有担保公司来做中小企业的担保,现在很多企业想贷款,既没有担保也不愿给抵押物,这不利于银行控制风险。”

环境在改善,资金渐宽裕

“以前抵押物评估费用、银行人员差旅费用都要由我们企业来承担,现在全部由银行自己承担,这在以前是难以想象的。”

记者了解到,今年10月份以来,民营企业的经营情况和融资状况受到各方关注,财政部、人民银行、银保监会等多个部门密集出台扶持政策,金融业加大对民企有效的金融支持,解决民企融资难融资贵问题,帮助民企纾困解难,一些企业也切身感受到变化。

“今年下半年,我们的贷款利率没有继续上升。”某纺织企业总经理何文说,银行贷款手续费高的现象最近也发生了转变,“我找华夏银行贷款,以前抵押物评估费用、银行人员差旅费用都要由我们企业来承担,现在全部由银行自己承担,这在以前是难以想象的。”

政策效应持续释放。“虽说拉存款有困难,但并未影响银行正常经营,央行降准后,我们也释放出几亿元的流动性。”沈阳农商行副行长杨旭说,“资金充裕了,给企业的贷款利率也下来了。从6月份起,我们给小微企业的贷款利率开始下降,以前都是7%以上,现在降到了7%以下。”

“从今年8月起,总行对新发生普惠型小微企业贷款给予15个基点的内部资金转移定价优惠。”兴业银行重庆分行中小企业部副总经理樊玉霞介绍,在激励机制上,银行也已经出台具体办法,为鼓励员工开展小微企业贷款业务,单笔落地将有1000—2000元的奖金。“在产品上,我们还开发了‘无还本续贷’产品,帮助一批资质好的企业客户缓解现金流困难,减轻还贷压力。”

完善银行考核激励机制,是破解不敢贷、不愿贷的关键。“这是系统工程,要解决人员配置、机制保障、审批权限、产品创新等一系列制约因素。”陈惠莲建议,配备专职人员和队伍,同时解决目前授信审批权限主要集中于省级以上机构的现状,给予基层经营管理机构更多权限,并做好清晰、合理的权责划分。加强针对民营企业的金融产品创新,提高金融科技水平,特别是增强银行除信贷以外的提供直接融资工具的能力。

对于防控风险,银行还应认识到,不发展才是最大的风险。陈惠莲认为,防控信贷风险最根本的是要发挥金融政策和其他政策的协同性,加强区域经济联动效应,稳定宏观经济环境,实现产业链上下游整体复苏。在信贷投放上要稳定融资支持、坚定放贷信心,建立和民营企业更紧密的伙伴关系,为民企争取化解风险的时间和空间。

各地金融监管部门正在积极行动,引导金融机构加大对民营企业的金融支持力度。

在辽宁,监管部门要求银行将“公平信贷”原则贯穿信贷管理全程,从业务受理、客户评级、放款约束、贷后管理等方面,检查是否存在可能影响公平信贷的政策,取消不合理的条款、要求和做法。在重庆,监管部门划分机构、片区,组织机构负责人和一线客户经理,对全市6000余家民营工业企业进行全覆盖式走访、回访,对民企广泛关注的困难和问题拿出切实举措,目前已现场为民企解决各类融资问题30个,落实资金24.6亿元。在浙江,监管部门组织银行对全省授信10亿元以上企业进行筛选,探索建立优质企业“白名单”,对暂时遇到困难但仍有发展前景的企业,主动开展帮扶,助力企业提前做好债券兑付安排,推动市场化法治化债转股落地。

“社会各界越来越关注民营企业的经营状况,我相信随着相关政策陆续落地,民企的生存环境会大大改善。”江苏常州东奥服装有限公司总经理周斌说,现在企业营商环境逐步好转,金融部门对民企的大力扶持也在见效。最近东奥公司的还贷压力减轻不少,现金流相对充裕一些了,正跟外企展开深入合作。(记者 欧阳洁 邱超奕 葛孟超)

相关文章

相关文章

头条焦点

头条焦点

精彩导读

精彩导读 关注我们

关注我们

【查看完整讨论话题】 | 【用户登录】 | 【用户注册】