鲍威尔迎来“关键一战”。

北京时间7月9日晚间,美联储主席鲍威尔在美国参议院发表半年度货币政策证词,就货币政策和银行监管等问题接受质询。鲍威尔表示,近期通胀数据显示通胀朝着2%目标有一定的进展。在美联储对通胀持续朝向2%的信心增强之前,降息政策并不合适;过早、过多放松政策可能会损害通胀进展。

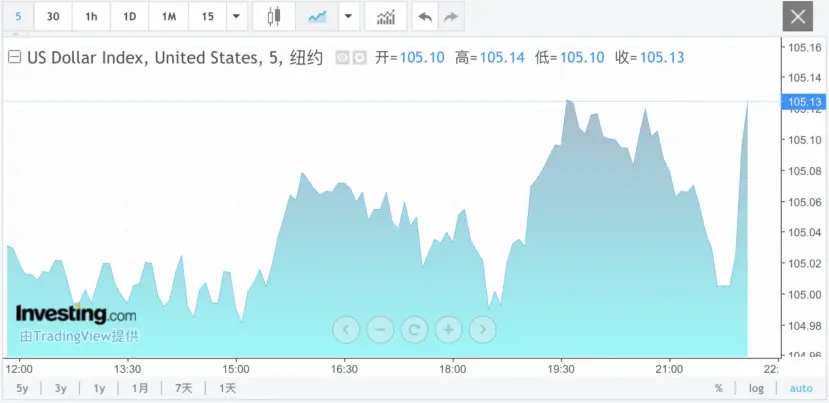

鲍威尔的讲话公布后,美元指数短线上涨,现报105.13;美股三大指数一度下挫,随后窄幅震荡。半导体板块继续大涨,英伟达两倍做多ETF涨5.28%,英特尔涨超3.4%,英伟达涨约2.7%,超微电脑涨超2.4%,凌云半导体涨约1.9%,美光科技涨超1.3%,台积电ADR涨超0.8%,AMD涨约0.7%。

中概股方面,纳斯达克金龙指数涨超2%,百度(BIDU.O)涨近5%,小牛电动(NIU.O)涨3.6%,哔哩哔哩(BILI.O)涨3.7%,阿里巴巴(BABA.N)、知乎(ZH.N)涨超2%。

当前,市场关注的另一个焦点是,本周四美国劳工统计局公布的美国6月CPI数据。今年5月,美国核心CPI同比增速已经降至三年低位。意味着,周四的CPI数据可能会直接影响美联储能否在9月降息。

鲍威尔重磅发声

北京时间7月9日晚间,美联储主席鲍威尔在美国参议院发表半年度货币政策证词,就货币政策和银行监管等问题接受质询。

鲍威尔在讲稿中表示,近期通胀数据显示通胀朝着2%目标有一定的进展。在美联储对通胀持续朝向2%的信心增强之前,降息政策并不合适;过早、过多放松政策可能会损害通胀进展。

鲍威尔称,通胀已显著放缓,但仍高于2%的目标。更多好的数据将增强对通胀下降的信心。

鲍威尔指出,限制性政策有助于给通胀带来下行压力,过早或过多地减少限制都有导致通胀进程逆转的风险。

鲍威尔表示,鉴于过去两年在降低通胀和冷却劳动力市场方面取得的进展,通胀上升并不是我们面临的唯一风险。过晚或过少减少政策约束可能会过度削弱经济活动和就业。

在货币政策方面,鲍威尔表示,美联储“继续逐次会议做决定”。在考虑调整联邦基金利率目标区间时,委员会将继续其一贯做法,即仔细评估即将公布的数据及其对不断变化的前景、风险平衡和适当的货币政策路径的影响。

鲍威尔强调,国会赋予美联储必要的运营独立性,以便它能以更长远的眼光追求实现充分就业和物价稳定的双重使命。美联储仍致力于将通胀率降至2%的目标,并保持长期通胀预期稳定。恢复物价稳定对于实现长期充分就业和物价稳定至关重要。

鲍威尔证词公布后,美元指数短线上涨,现报105.13,欧元兑美元EUR/USD短线走低约15点,英镑兑美元GBP/USD短线走低近20点,美元兑日元USD/JPY短线上扬近40点。

![]()

美股方面,三大指数一度集体下挫,随后窄幅震荡,截至北京时间23:00,道指跌0.23%,标普500指数涨0.18%;纳指涨0.29%。

有“新美联储通讯社”之称的华尔街日报记者Nick Timiraos表示,美联储主席鲍威尔暗示,鉴于通胀已恢复下降,且劳动力市场显示出降温迹象,美联储正更加关注何时降息,但鲍威尔几乎没有对央行何时可能开始降息的预期做出任何改变。

高盛资产管理表示,美国已“接近”首次降息。

按照议程,周三晚间,鲍威尔还将赴众议院发表半年度货币政策证词。华尔街分析人士称,尽管美联储独立运作,不受政治压力的影响,但在美国大选前夕,鲍威尔需要面对的民主党、共和党两方的压力,民主党批评美联储不降息,共和党对提高资本要求的银行新规不满。

9月降息?

华尔街机构分析称,鲍威尔的言论试图传递一个信息,即风险是平衡的。在他准备好的讲话中,没有改变市场对今年两次降息的预期。

当前,市场关注的另一个焦点是,本周四美国劳工统计局公布的美国6月CPI数据。

今年5月,美国核心CPI同比增速已经降至三年低位,显示抗通胀卓有成效。这意味着,周四的CPI数据可能会直接影响美联储能否在9月降息。

分析认为,6月非农强化了市场对9月降息的预期,而本周四的CPI报告有望成为另一个信心增强剂。

据美国6月非农就业报告显示,新增就业人数较上月有所下滑,并且失业率由4%升至4.1%,为2021年11月以来最高水平,4月、5月的新增就业人数也共计下修11.1万人,均显示出劳动力市场的降温迹象。

不过,此次非农数据反映出来的只是经济降温,通胀仍是拦在美联储降息道路上的一大关键因素。

华尔街预计,6月份,美国核心CPI(剔除波动较大的食品和能源)同比涨幅预计持平5月的3.4%;环比连续第二个月上涨0.2%,有望创下去年8月以来最小的连续两个月涨幅。整体CPI同比涨幅预计从5月的3.3%下降至3.1%,为5个月来的最低纪录;环比上涨0.1%,较前值0%小幅上升。

牛津经济研究院首席美国经济学家Nancy Vanden Houten在一份报告中表示,“美联储官员越来越关注劳动力市场的下行风险,6月的数据支持了我们对美联储在9月及此后每次会议上降息的预测。”

Renaissance Macro的经济主管Neil Dutta也表示,6月非农就业报告“使美联储9月降息的预期更为坚定”。

美银经济学家Stephen Juneau预计,继5月报告完全良好的表现之后,6月CPI报告将成为又一个信心增强剂。

芝商所的FedWatch工具显示,截至发稿,互换市场预计美联储有71.6%的概率在9月降息25个基点。

最激进的预测

当地时间7月8日,美国纽约联储最新调查结果显示,6月美国消费者们对该国短期通胀的预期连续两个月下降,已回落至年初时的水平,因为人们降低了对未来一年房价和其他商品成本上涨幅度的预期。

具体来说,美国6月一年期通胀预期降至3.02%,较5月前值3.17%有所下降。

纽约联储的调查还显示,消费者对未来一年房价上涨幅度的预期从5月份的3.3%降至6月份的3%,回到了12个月的平均值水平。

调查中,美国消费者对所有商品的预期未来一年价格变化中位值均出现下降,预计价格上涨速度会减缓,其中包括,汽油、食品、医疗和房租等。

面对一系列数据,华尔街对美联储的降息预期正迅速升温,其中花旗尤为乐观、激进。

花旗分析师最新预测称,随着美国经济降温,美联储可能会在2025年夏季之前的8次会议上降息200个基点。

花旗分析师警告美国经济活动急剧减弱和降息步伐加快的风险,预计美联储将从今年9月开始,至2025年7月,连续8次降息,每次降息25个基点。这将使美国基准利率从目前的5.25%—5.5%降至3.25%—3.5%。

花旗预计,在2025年夏天后的决议上,美联储将会保持利率不变。

以首席美国经济学家安德鲁·霍伦霍斯特(Andrew Hollenhorst)为首的花旗分析师表示,ISM服务业指数突然进入收缩区间,而月度就业报告显示失业率上升至4.1%,这些都增加了美国经济活动急剧减弱的风险。

相关文章

相关文章 头条焦点

头条焦点

精彩导读

精彩导读 关注我们

关注我们

【查看完整讨论话题】 | 【用户登录】 | 【用户注册】